在十六世纪英国玄学派诗人约翰多恩的《没有人是一座孤岛》中曾这样写道:“没有谁是一座孤岛,在大海里独踞;每个人都像一块小小的泥土,连接成整个陆地。”

人是群居动物,对于陪伴有着天然的情感需求,然而随着社会节奏的加快,独居的年轻人和老人愈发普遍。此时,欧亚体育APP宠物的陪伴价值日益凸显,在此背景下宠物食品赛道迎来日益广阔的空间。

尽管我国宠物行业起步晚,但在政策、经济、文化等综合因素推动下,居民消费能力提升,情感陪伴需求增加,因此我国城镇宠物数量不断增加,宠物行业进入快速发展阶段。根据《2022 年中国宠物行业白皮书》,2022 年我国城镇宠物消费规模为 2706 亿元,近十年复合增长率达 23.16%,全国城镇宠物犬、宠物猫数量分别为 5119 和 6536 万只。

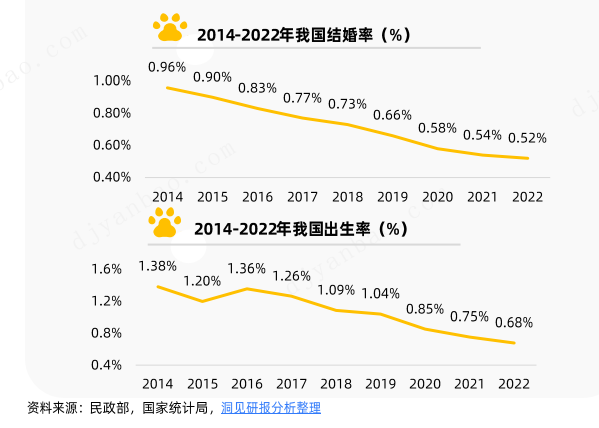

在价值创造上,宠物最大的价值就是陪伴价值。受社会婚姻观念转变、工作生活节奏的影响,我国结婚率与生育率总体呈下降趋势,伴侣、孩子等陪伴角色缺失,孤独感会有一定程度的增加。而宠物是有情感的动物,可以在一定程度上扮演这些角色,给予宠物主陪伴,满足宠物主部分情感需求。

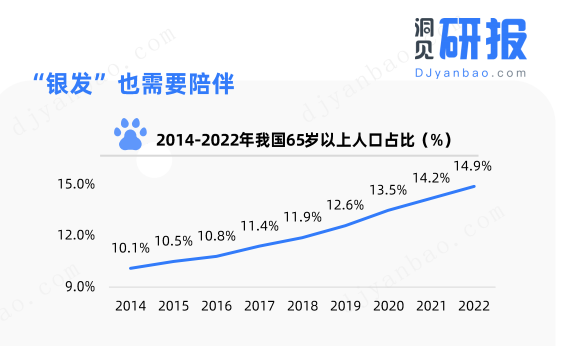

在“空巢青年”数量增加的同时,“空巢老人”占比也在不断提高。老人在没有工作充实生活的情况下,需要陪伴的要求可能更甚于当代年轻人。

类比老龄化甚深的日本,宠物行业早已成熟,以此看来,我国宠物行业会有进一步的深化发展。

从投资视角看,在整个宠物经济中,宠物食品是专门为宠物提供的食物,其作用主要是为宠物提供最基础的生命保障、生长发育和健康所需的营养物质,具有营养全面、消化吸收率高、配方科学、饲喂方便以及可预防某些疾病等优点。

由于宠物食品贯穿宠物的整个生命周期,因而还具有复购性高、价格敏感性低、黏性强的特点。

在未来增长动力上,国金证券指出当前宠物赛道的成长性主要来自三大驱动:行业生命周期带来的渗透率自然提升(量增)、养宠认知提升带来的品类丰富化(单宠消费提升)、用户画像角度首次养宠人群占比较高。

行业生命周期角度:渗透率仍处于提升阶段,企业仍享受行业成长红利,根据宠物行业蓝皮书、普华永道统计数据,当前国内养宠渗透率不足 20%,相较日本、美国仍有较大空间。从养宠种类来看,养宠偏好分化,宠物猫饲养率增速快于宠物狗,且 21 年起宠物猫数量超过狗,2018-2022 年,宠物狗/猫饲养数量 CAGR 分别为 0.17%/12.61%。养宠认知提升带来的品类丰富化(单宠消费提升)中从消费品类角度,2016 年以来湿粮/零食品类在横向拓展下不断丰富,根据欧睿数据,伴随精细化喂养习惯和教育的普及,宠物猫湿粮/零食占比由 20%/1%提升至 2022 年的 21.1%/5.7%;从宠物各细分行业容量占比来看,各细分行业不断完善,以智能用品为代表的宠物用品、宠物诊疗体检等细分领域占比呈提升趋势。用户画像角度上首次养宠人群占比超 20%且 90 后占比超 96%。一方面,根据宠物行业白皮书,2022 年首次养宠人群占比超 20%,猫主人新增养宠占比达到 27.7%,超过新增犬主人占比 12.7%。另一方面,19 年以来养宠人群年轻化趋势显著,90 后 95 后成为主流,22 年养宠人群 90/95 后占比达到 55.9%。这类人群的特征是:信息获取渠道集中度社交媒体小红书/抖音等、拥抱变化、成分党、偏爱性价比,我们认为这大大提升了国产宠物品牌对细分新品类、新产品渗透效率,有助于行业总量的成长,也为国产品牌的弯道超车提供发展机遇。

继中宠和佩蒂在2017年先后上市后,近两年,宠物食品行业迎来密集上市潮。

2022年3月,路斯股份在北交所上市,成为北交所“宠物食品第一股”,几个月后,源飞宠物于8月在深交所主板上市,天元宠物于11月在深交所创业板上市;到了今年,福贝宠物于3月更新招股书,申请上交所主板上市。

而这几家公司几乎都是代工模式。这背后的原因在于这两年宠物食品行业的供给方(品牌)和需求方(养宠人士)数量都在增加,利好品牌长期依赖的代工厂。相较于还在花重金营销铺市场的宠物食品品牌方,背后的代工企业在快速做大规模后,上市成了水到渠成的事。

我国宠物食品市场整体呈现出相对分散的市场格局,根据Euromonitor统计,截至2021年末,宠物食品排名前十的宠物食品企业市场占有率合计约24%左右,其中行业国际龙头美国玛氏(包括皇家、宝路等多种品牌)的市场占有率约8%,国内企业如中宠股份、佩蒂股份、路斯股份、天元宠物、乖宝宠物等的市场占有率相对分散。

与此同时,从产品结构上看,宠物食品和人类食品有相似之处,分为主粮、零食和保健品三大类。其中主粮是市场份额最大的产品,零食次之。

根据Euromonitor的数据统计,我国宠物食品消费结构中,宠物主粮(包括干粮和湿粮)、宠物零食和宠物保健品占比分别为90%、8%和2%。宠物主粮在宠物食品中占据主导地位,宠物主粮是专门针对宠物营养需求设计的专业产品,用于替代自制宠食或剩饭剩菜喂养,单独使用即可满足宠物全面营养需要,欧亚体育APP是宠物消费中的刚需产品。

然而我国头部几家宠物食品企业,最早都以零食产品代加工为主,且到目前为止零食仍是很多企业的主要产品。

这会面临两个问题,一是零食的市场相对较小,二是生产零食产品的毛利率水平不如主粮。

除了产品结构还有待优化外,从市场竞争的角度看,宠物食品赛道,也还处在“战国时代”。

进入门槛低、行业增速又快,这就导致,不管是宠物行业内的,还是其他行业的企业很多都想来宠物食品赛道分一杯羹。全球最大的消费私募基金L Catterton,已经在全球投了多个宠物食品品牌。

品牌越来越多,竞争自然会更加激烈。数据显示,2021年宠物食品行业CR5(排名前五的企业市场占有率)为17.5%,而5年前这一数据还是26.5%。

具体来看,农产品和肉类等农副产品行业为宠物食品行业的上业,参与企业毛利率最低约为515%。

宠物食品行业的中游为食品生产端,参与企业主要为生产商。整体来看,宠物食品行业中游企业众多,生产成本受上业影响较大,随谷物、禽肉等价格的变化而变动,参与企业毛利率约为1535%。

行业下游是宠物品牌运营商、各类渠道。其中,品牌商利润不一,研发能力强、规模较大、产品质量较高的宠物食品品牌对上下游均具有更高的议价能力,利润水平高。尤其是针对消费能力强的高收入家庭和人群的高端品牌,企业毛利率相对更高。整体来看,毛利率约为3045%。

虽然当下,宠物食品行业集中度分散,但从长远看,从代工厂走向品牌厂,行业集中度先头部厂商集中是不可避免的大趋势。

十多年前,很多产能规模大、原材料成本更低的工厂,依靠代工贴牌模式融入全球化大潮,但苦于没有品牌,产品溢价低;十多年后,这批工厂依靠自主研发能力推出自主品牌,与国内外同行一较高下。

未来食品宠物行业也将向自主品牌方向努力。近年来,中宠、佩蒂等代工厂开始推动自主品牌和代工生产的共同发展,大部分龙头厂商在拥有自己中低端品牌的同时,通过收购、代理等方式布局高端市场。

其中,在自主品牌方面,根据富贝的招股书,富贝先后打造了比乐、爱贝、品卓等品牌矩阵。ODM/OEM业务和自主品牌业务的最新营收占比近64%;中宠股份采取多品牌战略,目前已经构建了以万皮淘气、热心真智、Toptrees领先为主要品牌的品牌矩阵;乖宝宠物一直专注于2013年推出的“麦福迪”品牌,即使随后推出了定位更高的“Legat”系列,也仍然属于同一个品牌.

收购和代理方面,中宠在2018年收购NPTC和Zeal后,2020年斥巨资在新西兰建设湿粮项目,2021年再次收购PFNZ70%的70%股权,控制新西兰最大的pet罐头厂;2021年,宝宠开始代理新西兰品牌K9Natural和FelineNatural;吉宠既有廉价品牌疯狂小狗,又有高端定位的Blues,还有Max、沃爱德等品牌矩阵。

1.随着人口出生率的下滑和老龄人口比例的上升,宠物的陪伴价值日益凸显,这为宠物食品行业被看好带来了底层逻辑。

2. 渗透率低加上养宠认知提升带来的品类丰富化将为宠物食品行业带来增长动力。

3. 目前国内宠物食品品牌商还处于激烈竞争的“战国”时代,品牌建设还处于早期,因此在这一阶段,代工厂确定性要高于品牌厂。

4.虽然当下宠物食品行业集中度低,但随着头部品牌的加速收购,行业集中度将不可避免的向头部品牌集中。

证券之星估值分析提示农 产 品盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价偏高。更多

证券之星估值分析提示源飞宠物盈利能力良好,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示中宠股份盈利能力一般,未来营收成长性良好。综合基本面各维度看,股价合理。更多

证券之星估值分析提示佩蒂股份盈利能力较差,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示天元宠物盈利能力良好,未来营收成长性一般。综合基本面各维度看,股价合理。更多

证券之星估值分析提示国金证券盈利能力一般,未来营收成长性一般。综合基本面各维度看,股价偏低。更多

以上内容与证券之星立场无关。证券之星发布此内容的目的在于传播更多信息,证券之星对其观点、判断保持中立,不保证该内容(包括但不限于文字、数据及图表)全部或者部分内容的准确性、真实性、完整性、有效性、及时性、原创性等。相关内容不对各位读者构成任何投资建议,据此操作,风险自担。股市有风险,投资需谨慎。如对该内容存在异议,或发现违法及不良信息,请发送邮件至,我们将安排核实处理。